三角形的K线形态分析

在股市中,市场因为多空对峙,在短期达到一种平衡,这时在技术形态上往往表现为箱体平台形态、旗形形态或三角形形态。三角形形态最主要的特征是: 在急速上涨或者下跌之后波动的幅度逐步减小,之后将选择新的运行方向。

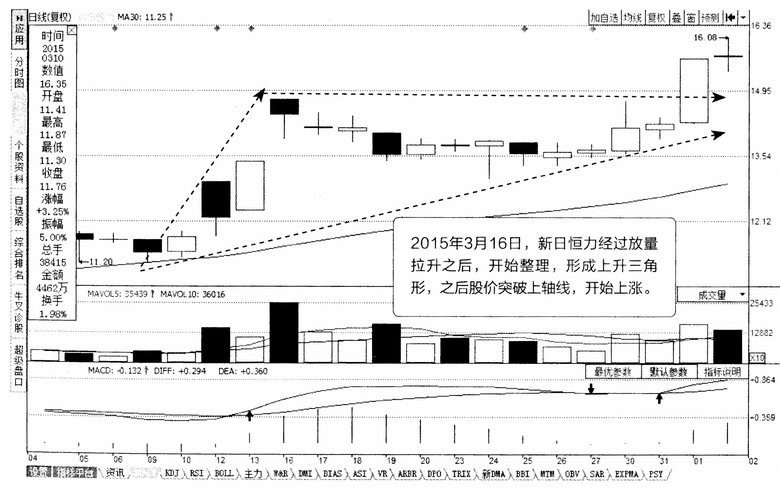

上升三角形

上升三角形:股价每次上升时,到了一定价位就遭到抛压,迫使股价下行,但由于市场看好该股,逢低吸纳的人很多,因此,股价没有跌到上次的低点就开始弹升,致使下探低点越来越高。如将每一次短期波动的高点用直线连起来,再将每一次短期波动的低点也用直线连起来,就构成了上升三角形K线形态,如下图所示。

通常来讲,上升三角形在形成过程中成交量会不断减少。上升三角形是多空双方实力较量的结果,上升三角形到最后都会选择向上突破。但是必须指出的是,上升三角形向上突破时,一般都带有较大的成交量,没有比较大的成交量就往上突破,则很可能是假突破,投资者不可贸然加入。

注意,上升三角形越早往上突破,则后劲越足,那些迟迟不能突破的上升三角形,很可能是主力悄悄出货而故意为中小散户设置的多头陷阱。如果一旦主力达到目的,在他们出货完毕后,上升三角形非但不会往上突破,而极有可能演化成“双顶”形态,股价下跌就不可避免,对此务必要提高警惕。

多数情况下,上升三角形形态是出现在股价的长期上升趋势中,出现上升三角形后,股价一般是向上突破的。少数情况下,上升三角形也会以顶部或底部反转形态出现。如果上升二角形是出现在股价局位(以涨幅超过70%以上为准),则标志着股价顶部的形态完成,紧接着股票将可能开始一轮较大的下跌行情;下跌情况则与之相反。

下降三角形

下降三角形:一般而言,股价在下跌过程中,每一次下跌到某一价位便反弹,各个低点连起来成一水平线,每次反弹的高点逐渐下移,各高点连线形成了一条下降趋势线,它与水平线形成交叉,构成一个向下倾斜的直角三角形,这就是下降三角形K线,如下图所示。

下降三角形属于整理形态,其走势的最终方向将是股价下降。下降三角形的准确度较高,很少出现失败的情况,在实战中不能因为其暂时止跌的效应,而贸然认定底部形成,从而错失逃命良机。

下降三角形尾端向下突破时,股价继续下跌,多头无法有效凝聚力量,股价可以毫无理由地下跌。下降三角形在突破下部水平线的支撑线时为卖出股票的时机,投资者要充分抓住时机离场出局。

要注意,在下降三角形形态内,许多投资者在未跌破水平支撑位时,会以为其水平支撑位为有效强支撑位,而当作底部形态认可,其实这种形态不可贸然确认底部,要等待真正底部出现时再进场。

在其他三角形形态中,如果价格发展到三角形的尾端仍无法有效突破时,其多空力量均已消耗完,形态会失去原有意义。但下降三角形是个例外,当价格发展至下降三角形尾端时,价格仍会下跌。

总的来说,上升三角形与下降三角形虽然属于整理形态,有一般向上或向下的规律性,但亦有可能朝相反方向发展。也就是说,上升三角形可能下跌,因此在向下跌破3%时,宜暂时卖出,以待形势明朗;在向上突破时,没有大成交量配合,也不宜贸然介入。同样,下降三角形也有可能向上突破,这里若有大成交量则可证实。

另外,在向下跌破时,若出现回升,则观察其是否受阻于底线水平之下,在底线之下是假性回升,若突破底线3%,则图形失败。

在实际操作中,有的投资者对三角形的外部形态特征过于执着,因此,在判断上升三角形和下降三角形时会有误判。实际上,上升和下降三角形的根本判断可以依据原本的大趋势来进行,其准确率往往较高。

一般而言,在大的上升通道中,如果趋势是不断向上的,此时如果出现了三角形形态,之后最终选择的方向还是向上;如果是趋势向下过程中出现的三角形形态,则最终会选择下行。

一般来说,整理形态的幅度、位置、成交置决定了其可操作性。通常情况下,大多数的整理形态波动较小,没有操作价值,所以投资者不适合在整理期介入。等待整理结束,重新选择方向后操作是较安全的。